【东吴电新】蔚蓝锂芯2024年三季报点评:业绩符合市场预期,锂电+LED毛利率提升亮眼

Q3业绩符合预期。公司24Q1-3营收48亿元,同增31%,归母净利润2.8亿元,同增173%,毛利率16.5%,同增3.9pct,归母净利率5.8%,同增3.0pct;其中24Q3营收18亿元,同环比+23%/+8%,归母净利润1.1亿元,同环比+86%/+19%,毛利率18.9%,同环比+7.4/+3.3pct,归母净利率6.5%,同环比+2.2/+0.5pct。

Q3出货1.18亿颗,环增18%,毛利率提升明显。锂电Q3收入6.7亿元,环增9%,对应出货1.18亿颗,Q4出货预计1.38亿颗,环增17%,全年出货预计4.3亿颗,同增95%;盈利方面,锂电Q3毛利率19.8%,相比H1提升4.6pct,新增一次性研发费用4千万,Q3贡献利润约2600万元,环降25%,单颗盈利0.22元,环降35%;圆柱电池价格基本稳定,产能利用率进一步提升,Q4单颗盈利预计恢复至0.4元+,全年单颗盈利预计约0.4元。

LED业务盈利亮眼,金属物流保持稳健。LED Q3收入4.5亿元,环增12%,Q3毛利率22.5%,相比H1提升6.6pct,系产品结构变化,贡献利润约4600万元,环增120%+,全年预计贡献利润超1亿元;金属物流Q3收入6.2亿元,环增6%,贡献利润约4000万元,环比微增,全年预计贡献1.5亿+利润,贡献稳定现金流。

Q3研发费用高增,现金流大幅下滑。公司24Q1-3期间费用5亿元,同增29%,费用率9.7%,同减0.1pct,其中Q3期间费用1.9亿元,同环比+41%/+32%,费用率10.7%,同环比+1.4/+1.9pct;24Q1-3经营性净现金流5亿元,同增139%,其中Q3经营性现金流0.7亿元,同环比-47%/-236%;24Q1-3资本开支5亿元,同增102%,其中Q3资本开支3亿元,同环比+87%,环比转正;24Q3末存货15.8亿元,较年初1.9%。

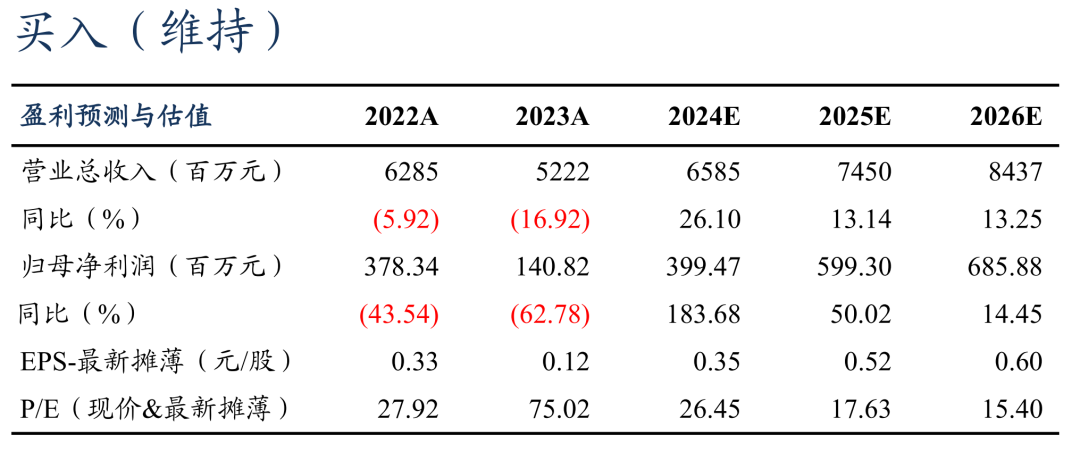

盈利预测与投资评级:考虑到下游需求持续向好,我们上修公司24-26年归母净利至4.0/6.0/6.9亿元(原预期3.9/4.8/5.6亿元),同比+183%/+50%/+14%,对应PE为26x/18x/15x,维持“买入”评级。

风险提示:下游需求不及预期,原材料价格波动,市场竞争加剧。

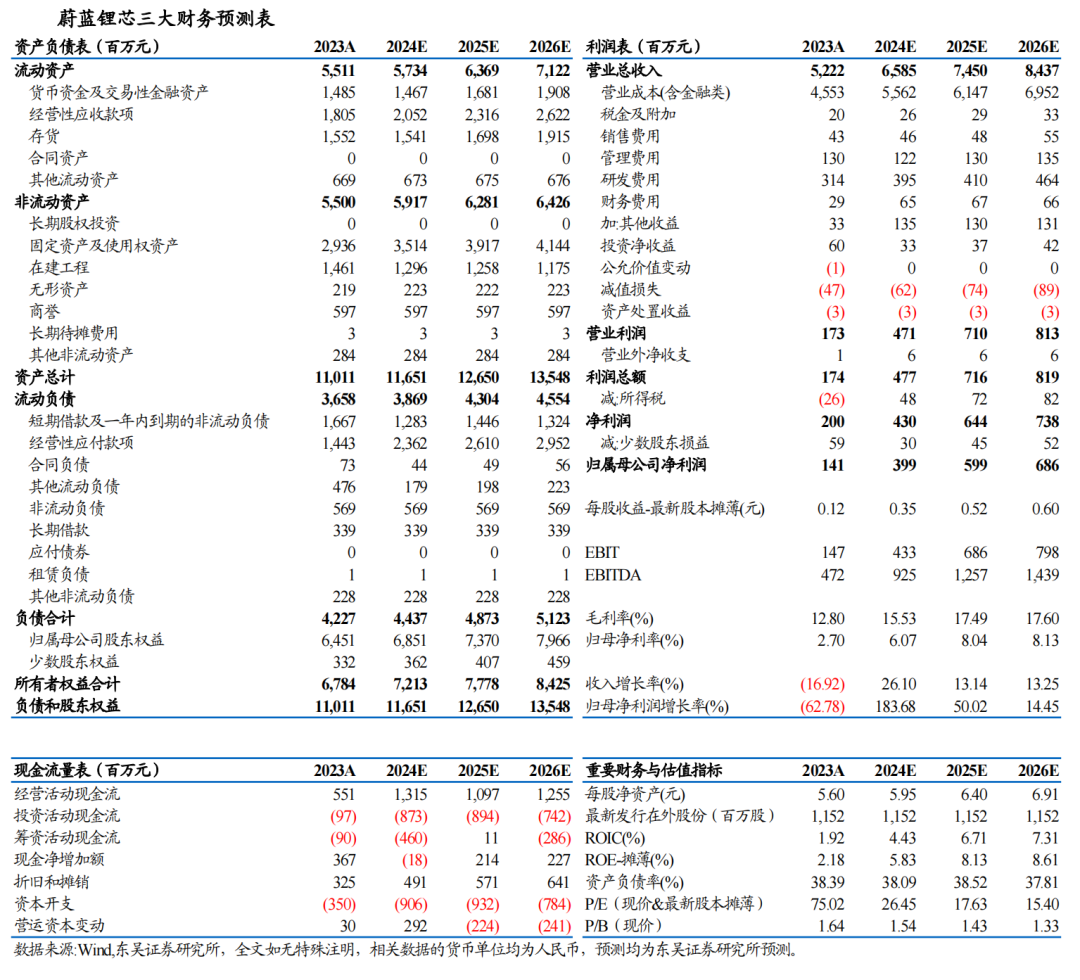

蔚蓝锂芯三大财务预测表

团队介绍

往期报告:

本文 上音成教网 原创,转载保留链接!网址:http://m.shyyxy.cn/post/12750.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。